3月よりIE課(インターナルエデュケーション課) に異動しました山﨑です。

今回はAWS Well-Architected Frameworks の1つである「Sustainability Pillar(持続可能性の柱)」について様々な観点から考察していきたいと思います

現在進行形で学習しているので、必要に応じて本ブログは加筆修正をしていこうと考えています。

続編もありますので、こちらも是非ご覧ください!

AWS Well-Architected Framework

AWS Well-Architected Framework とは

Well-Architected Framework は、AWSクラウド上で高い安全性/パフォーマンス/回復性等を実現するワークロードを設計および実行するために必要な考え方、設計原則、およびアーキテクチャのベストプラクティスを整理したガイドブックのようなものです。AWSでは以下6つの観点からこれらを考察しています

| No | 柱 | 説明 |

|---|---|---|

| 1 | Operational Excellent Pillar (運用上の優秀性) |

AWS上に構築されたシステムの実行とモニタリング、およびプロセスと手順の継続的な改善に焦点を当てている。 変更の自動化、イベントへの対応、日常業務を管理するための標準化などが含まれる |

| 2 | Security Pillar (セキュリティ) |

情報とシステムの保護に焦点を当てている。 データの機密性と完全性、ユーザー許可の管理、セキュリティイベントを検出するためのコントロールなどが含まれる |

| 3 | Reliability Pillar (信頼性) |

期待通りの機能を実行するワークロードと、要求に応えられなかった場合に迅速に回復する方法に焦点を当てている。 分散システムの設計、復旧計画等が含まれる。 |

| 4 | Performance Efficiency Pillar (パフォーマンス効率) |

コンピューティングリソースが効率的に利用されているかどうかに焦点を当てている。 要件に応じて最適化されたリソースタイプやサイズの選択、パフォーマンスのモニタリング、等が含まれる |

| 5 | Cost Optimization Pillar (コスト最適化) |

不要なコストの回避に重点を置いている。 支出の把握と資金配分の管理、適切なリソースの種類と量の選択等が含まれる。 |

| 6 | Sustainability Pillar (持続可能性) |

実行中のワークロードによる環境への影響を最小限に抑えることに重点を置いている。 環境影響についての把握、リソース効率の最大化等が含まれる。 |

6本目のSustainability Pillar(持続可能性の柱)は2021年12月に新たに追加された項目ですが、他の5つの項目とは大きく毛色が異なります。「そもそもSustinabiliy(持続可能性)って何やねん」という疑問が浮かんだので、個人的に調べてみた内容を整理していきます。

興味がない方は読み飛ばして後述する「Sustainability Pillar(持続可能性の柱)とは」からご覧ください。

Sustainability(持続可能性)の潮流

Sustainability(持続可能性)と言えば、持続可能な開発目標(SDGs)を想起する方が多いのではないかと思います。本ブログでは「国際情勢」「グローバルリスク」「投資資金の流れ」の3つの観点から今日に至る Sustainability(持続可能性)の潮流を見ていきたいと思います。

過去に読んだ書籍等の情報を元に整理していますが、情報の新古や正確性についてご容赦ください。

サマリー

以下はSustainability(持続可能性)の潮流の大枠を示した表です。以降の節でそれぞれの内容を詳しく見ていきます。

| 年代 | 1990年〜2000年 | 2000年〜2010年 | 2010年〜 |

|---|---|---|---|

| 国際情勢 | ・地球サミットでの「リオ宣言」「アジェンダ21」「気候変動枠組条約」の採択 ・COP3で京都議定書が採択され、加盟国が初めて二酸化炭素排出削減目標を設定し、地球環境問題への取り組み開始 |

・「ミレニアム開発目標 - MDGs」の採択 ・グローバリゼーションに伴う発展途上国の経済発展 ・リーマン・ショックによる金融危機 |

・グローバリゼーションの浸透 ・COP21にてパリ協定の採択 ・「持続可能な開発目標 - SDGs」の採択 |

| グローバルリスク | ・米ソ冷戦終結後の地政学的リスク ・グローバリゼーションによる経済格差および環境破壊 |

・資産価値ショック ・財政危機 |

・気候変動への適応失敗 ・異常気象 |

| 投資資金の流れ | ・受託者責任に伴う受益者利益重視の投資 ・一部でSRI(社会的責任投資)の動き |

・受託者責任に伴う受益者利益重視の投資 ・CSV投資 ・ESG投資の始まり |

ESG投資 |

以下は縦軸を経済体制、横軸をグローバルリスクとし、年代ごとにマッピングすることで変化を視覚的に辿れるようにしたものです。参考までにご覧ください。

1990年〜2000年

国際情勢

1987年に「オゾン層を破壊する物質に関するモントリオール議定書」が採択されました。現在では使われていませんが、当時は冷房機を動かす冷媒としてフロンガスが使われていました。このフロンガスが空気中に排出されることでオゾン層の破壊につながり、結果として気候変動の1つの要因になりうるとして話題になりました。

1989年には原油採掘大手のエクソンがアメリカのアラスカ湾沖でバルディーズ号というタンカーを座礁させたことで、原油が大量に海に流出し、海棲生物が多く死亡するという事故が発生しました。これを受けて、NGOのCeresが企業に対して環境保全原則として「バルディーズ原則」を打ち出します。

このように気候変動や生物多様性等の環境問題に対して社会が少しずつ関心を寄せるなか、1992年に開催された国連環境開発会議(地球サミット)では「持続可能な開発」という概念が提唱され、リオ宣言とともに「アジェンダ21」「気候変動枠組条約」「生物多様性条約」「森林原則声明」が採択されました。この会議を経て、今日一般に知られるようになった「持続可能性」(Sustainability)という言葉が広がり始めます。

1997年には、気候変動枠組条約第3回締約国会議(COP3)で京都議定書が採択され、加盟国が初めて気候変動の原因となりうる温室効果ガスのうち最も影響が高いとされる二酸化炭素の排出削減目標を設定しました。この京都議定書の採択は、地球規模での環境問題に対する具体的な取り組みの一歩となり、後のパリ協定などへと繋がっていきました。

グローバルリスク

1990年代は、米ソ冷戦の終結から始まる共産主義の停滞と資本主義の普及の時代であり、経済体制が移行する過渡期という意味で不安定な時代でした。この時期は、世界貿易機構(WTO)の設立を象徴とする自由主義経済の普及と、企業のグローバル化が加速した時代でもあります。

資本主義の広がりと自由貿易の浸透による経済のグローバル化が、発展途上国の労働者の搾取や環境破壊を進めているという反グローバリゼーション、反自由主義の考え方が当時存在しました。

反自由主義の一例として、ナイキ不買運動が挙げられます。ナイキは製品製造を主に開発途上国の工場にアウトソースしていましたが、低賃金で長時間働かされる労働者、過酷な作業環境、さらには児童労働の使用など、不適切な労働条件が報告されました。これらの報告は広く伝えられ、消費者や労働者権利団体からナイキへの大きな批判を引き起こしました。結果として、消費者や団体からナイキ製品のボイコットが呼びかけられ、大規模な不買運動が発生しました。

ナイキ不買活動等の出来事から、企業は財務的な利益だけではなく、社会的な利益や環境的な利益についても目を向け始めたと考えられます。

投資資金の流れ

世界の総資産のうち、機関投資家(年金基金や保険会社)と一般のリテール投資家(個人投資家)がそれぞれ約3割を保有していると言われており、一般的には信託銀行等の運用会社に資産運用を任せています。

資産運用には「受託者責任」という考え方があります。これは以下2つの法的義務の総称です。一言で言うならば、機関投資家も運用会社も法的義務として利益の最大化が求められる仕組みになっているということです

- 忠実義務

- 受託者(資産運用に携わるもの)は職務を遂行する際に、受益者(年金加入者等、受託者に資産を預けている他人)の利益を考慮すべきであり、自分自身や第三者の利益を図ってはならない

- 善管注意義務

- 社会通念上、期待される合理的な注意を払って職務を遂行しなければならない

そんな中、SRI(社会的責任投資)と呼ばれる投資行為を取る団体がいました。それはキリスト教財団など、寄付金をもとに財団を設立して運用している組織でした。彼らは武器を製造する企業など、倫理的な理由から特定の企業への投資を排除するという投資手法を取っていました。

SRIを専業で行うカルバートという企業はSRIという投資手法が受託者責任に反していないかどうか、つまりSRIという投資行為が法律違反にならないのかを確認した方が良いと考え、労働省に問い合わせたところ以下の回答を得ることができました。

- 同様の投資リスクがある他の投資ファンドと同程度の投資リターンが提供できるのであれば、受託者利益には反しない。つまり、倫理的な理由で投資先企業を選択しても投資リターンが出せれば問題はない(カルバート・レター)

カルバート・レターを1つのキッカケとしてSRIという投資行為は少しずつ受け入れられるようになっていきます。

SRIのように組織の活動パフォーマンスを評価する際に経済的側面だけでなく、環境的側面・社会的側面にも目を向けて投資先企業を評価する手法を「トリプルボトムライン」と呼びます。

2000年〜2010年

国際情勢

COP3の後、2000年には国連で2つの大きな動きがありました。

1つは2000年7月に発足した「国連グローバル・コンパクト」です。これは国連が提唱した企業の持続可能な開発に関する自主的なイニシアチブであり、「人権」「労働」「環境」「腐敗防止」の4分野を対象に合計9つの原則を定め、民間企業に対して自主的な署名を呼びかけたものでした。発足当初はナイキやユニリーバ等46社が署名し、発足から1年以内に日本のキッコーマンも署名していました。

もう1つは9月に採択されたミレニアム開発目標(Millennium Development Goals, MDGs)です。MDGsは189か国の国連加盟国と22の国際機関が採択した開発目標であり、2000年から2015年までの15年間を期限に「極度の貧困と飢餓の撲滅」「環境の持続可能性確保」等の8つの分野において目標を達成することを目指したものです。

資本主義の広がりによって発展途上国は少しずつ豊かになっていき、2003年にはゴールドマンサックスが発表したレポートでブラジル(Brazil)、ロシア(Russia)、インド(India)、中国(China)の頭文字を合わせた「BRICs」という造語が使われ、2050年にはBRICsの4カ国がGDPで上位6カ国に入る可能性があるということが示唆されました。COP3で採択された各種国際条約、国連グローバル・コンパクト、ミレニアル開発目標等の動きと相まって反グローバリゼーション、反自由主義派の動きは1990年代と比較して少しずつ収まっていきました。

しかし、2008年にリーマン・ショックが起こります。この未曾有の金融危機により世界経済は深刻なダメージを与えられ、多くの国は不況に陥いりました。リーマン・ショックの影響による急速な景気減退で、アメリカのS&P500という銘柄に登録されている企業の総利益が2007年のピーク時と比較して最大90%ほど減少したと言わており、その深刻さが伺えます。人材流動性が高いアメリカでは解雇が多発し、失業率が4.4%から10%にまで跳ね上がりました。

リーマン・ショックの煽りは当然日本にもやってきて、日本企業は徹底的なコスト削減に踏み切ります。しかし、欧米のグローバル企業は日本企業とは少し違った動きを見せます。

グローバルリスク

欧米のグローバル企業はリーマン・ショックのような想定外の経済危機を経験し、大規模なリストラによって社会的信頼を失っていったことでグローバルリスクについて考え方に変化が表れます。具体的には「自社の中長期的なサスティナビリティ」「社会的信頼の回復」という2つの観点(リスク)から株主価値(財務利益)と社会価値(社会利益/環境利益)の両方を伸ばすことができないかと考え始めます。

社会価値に貢献するという考えはかつてはCSR(Corporate social responsibility - 企業の社会的責任)と呼ばれており、社会利益や環境利益を追求することは、企業の収益性を損なうコストや義務として捉えられる節があったため投資は進みませんでした。

しかし、グローバルリスクの捉え方の変化により、この頃には企業が事業を通じて社会的な課題を解決することで創出される「社会価値(環境、社会へのポジティブな影響)」と「経済価値(事業利益、成長)」を両立させることで企業の中長期的な成功を目指すCSV(Creating Shared Value - 共通価値の創造)という考え方に取って代わり、ユニリーバやネスレ、スターバックスといったグローバル企業はCSV投資を加速させていきます。

投資資金の流れ

1992年の地球サミットで採択された実行計画である「アジェンダ21」を遂行するためには多くの資金が必要でしたが、国連加盟国の拠出金だけでは不足していました。そこで、国連環境計画(UNEP)は資金の調達先として民間の金融機関に目を向けて会合を発足し、2003年には国連環境計画・金融イニシアティブ(UNEP FI)を発足しました。

UNEP FIは2004年に「ESG(環境、社会、コーポレートガバナンス)の課題を有効にマネジメントすることができれば、株主価値の向上に寄与することができる。そのため、ESGはファンダメンタル財務分析や投資判断の中で考慮されるべきだ」という旨のレポートを発表しました。また、SRIでカルバートが抱いた疑問と同様、この投資手法が受託者責任に反したものではないかという点について法律事務所に法的な分析を依頼し、受益者利益に反しないというお墨付きをもらいました。

これにより、ESG投資が投資手法として採用されやすい土壌が醸成されていくこととなり、2006年には国連グローバル・コンパクトとUNEP FIが「国連責任投資原則(PRI)」を創設し、投資家の行動規範として以下に示される6つの原則を定めました。

- 私たちは投資分析と意志決定のプロセスに ESG の課題を組み込みます。

- 私たちは活動的な(株式)所有者になり、(株式の)所有方針と(株式の)所有慣習に ESG 問題 を組み入れます。

- 私たちは、投資対象の主体に対して ESG の課題について適切な開示を求めます。

- 私たちは、資産運用業界において本原則が受け入れられ、実行に移されるように働きかけを 行います。

- 私たちは、本原則を実行する際の効果を高めるために、協働します。

- 私たちは、本原則の実行に関する活動状況や進捗状況に関して報告します。

PRIの発足当初は50の署名機関が存在しており、日本からは三菱UFJ信託銀行、大和証券投資信託委託、三井住友トラスト・アセットマネジメント、キッコーマンの企業年金基金も署名しました(日本の国民年金と厚生年金を資産運用する世界最大の年金基金であるGPIFは2015年に署名)。

注目すべきは3つ目の原則で企業に対してESGに関する情報開示を求めている点、4つ目の原則でESG投資の普及活動について触れられている点です。これにより、「ESG投資」という概念が徐々に広がっていきます。

この頃には企業によるCSV投資とPRIが推進していたESG投資は同じ方向を向いており、経済的側面だけでなく環境的側面・社会的側面にも目を向けて投資をし、中長期的な企業成長を目指すという考え方がグローバル企業では普及していきました。

2010年〜

国際情勢

後述の「グローバルリスク」の節で詳しく解説しますが、この頃には「気候変動」が重要なグローバルリスクであると捉えられており、特に「気候変動による気温の上昇を止める必要がある」という認識がありました。気温上昇がある臨界点に達すると危機的な状況(システミックリスク等)に陥る可能性が高いことから、その臨界点に至る前にそれらを阻止するために国際社会が合意したのが2015年12月COP21パリ会議で採択されたパリ協定です。

パリ協定では「世界的な平均気温の上昇を産業革命以前に比べて2℃より十分低く保つとともに、1.5℃に抑える努力を追求する」といった旨が明記されています。パリ協定後にIPCCが発表した「1.5℃特別報告書」によって努力目標としていた1.5℃が望ましいとされ、以降は1.5℃を達成するために行動していくことがスタンダードになっていきました。

では、どのようにして1.5℃を達成するのか。そこで提唱された概念が「炭素予算(Carbon Budgets)」です。

炭素予算とは、1876年以降の二酸化炭素の累積排出量と気温上昇の関係から、1.5℃を達成するために二酸化炭素の累積排出量に上限を設けるというものです。排出可能な二酸化炭素量を定量的に算出し、限られた排出量をより効率的に利用して、1.5℃を達成するということからビジネスでよく用いられる「予算」という言葉を使っています。炭素予算という概念は二酸化炭素排出量の削減目標を語る上では欠かせない考え方です。

パリ協定では2000年に採択されたミレニアム開発目標(MDGs)の目標期限が2015年だったため、それを更新する形で「国連持続可能な開発目標(SDGs)」が誕生しました。

2017年のダボス会議では世界の経済活動の約6割を占める4分野(食料と農業、都市、エネルギーと材料、健康と福祉)でSDGsで掲げた目標を追求すると2030年までに年間12兆ドルの経済成長機会があり、新たに3.8億人の雇用が創出されるというレポートが発表され、今日のSDGsの動きがさらに加速していきました。

グローバルリスク

2007年〜2020年にかけての変容

グローバルリスクを知る上では世界経済フォーラムがスイスのダボスで開催される年次総会に先立ち発行する「グローバルリスクレポート」がとても参考になります。以下の図は2020年に発行されたグローバルリスクレポートから引用したものです。上のグラフは「発生する可能性」という観点で、下のグラフは「影響度」という観点から、2007年〜2020年に至るまでグローバルリスクのTOP5を示したものです。

Global Risk Report 2020 | World Economic Forum | World Economic Forum

2007年から2013年あたりまでは「発生する可能性」「影響度」の双方の観点からも経済的リスク(青色)に占める割合が多い傾向にあります。

しかし、2011年を境に「発生可能性」という観点では環境的リスク(緑色)が占める割合が大きくなっていき、「影響度」という観点では環境的リスク(緑色)、社会的リスク(赤色)、地政学的リスク(橙色)が占める割合が大きくなっています。つまり、環境的リスク・社会的リスクに世界が目を向けるようになっていったということです。このレポートを見ると、2010年以降に世界でESG投資が加速したことも頷けます。ちなみに2011年は東日本大震災が発生した年であり、震災がグローバルリスクに対する見方に何らかの影響を与えたのではないかと考えられます。

2025年〜2033年にかけての変容

2023年に発行されたグローバルリスクレポートでは、2年後と10年後に起こりうるグローバルリスクをその影響度に応じてマッピングし、TOP10を列挙しています。図の右上の箇所を見ると、環境的リスクと社会的リスクの影響度が今後も増加していく事が分かります。

Global Risks Report 2023 | World Economic Forum | World Economic Forum

日本では環境的リスクである気候変動対策の一貫として2020年10月、2050年までに温室効果ガスの排出を全体としてゼロにする、カーボンニュートラルを目指すことを宣言しました。カーボンニュートラルとは、温室効果ガスの排出量をゼロにする「脱炭素」とは異なり、二酸化炭素をはじめとする温室効果ガスの「排出量」 から、植林、森林管理などによる「吸収量」 を差し引いて、合計を実質的にゼロにすることを意味しています。現在は世界120カ国以上の国々がカーボンニュートラルを宣言しており、これらの動きはグローバルスタンダードとなっています。

投資資金の動き

化石燃料を始めとした資源投資の変化

2011年以降のグローバルリスクの変化において環境的リスクである気候変動については一定数の懐疑派がいました。気候変動のなかでも地球温暖化は温室効果ガスがその原因だと考えられていました。しかし、地球が誕生してからの数十万年単位で見ると、地球は寒冷期と温暖期を周期的に繰り返しており、温室効果ガスが地球温暖化の原因とは断定できないと懐疑派は考えていました。

その見方に変化が表れたのは2014年にIPCCが発表した第5次評価報告書の内容です。本報告書で気候変動の原因が人間社会の二酸化炭素排出量であるとする確率を95%以上とし、それによる将来の8大リスクについても列挙したのです。これを受けてグローバル企業や金融機関は発表された8大リスクにより被る影響について考えるようになりました。

気候変動の原因が人間社会によって排出された二酸化炭素であるならば、二酸化炭素の排出量を減らさなければ気候変動が進み、結果として8大リスクがもたらされてしまいます。このような気候危機に対応するために国際的に合意されたのが前述の「パリ協定」です。

ここでパリ協定で提唱された「炭素予算」について少し深掘りして考えてみます。炭素予算は1.5℃を達成するために二酸化炭素の累積排出量に上限を設けるというものでした。この考え方に則って現状分析をすると以下のようになります。

- 1.5℃までに気温上昇を抑えるためには二酸化炭素の累積排出量をおよそ2,600Gt 以内にする必要がある

- 2017年までの累積排出量はおよそ2,200Gtであり、差し引き400Gtが排出上限

- 世界で排出される年間の二酸化炭素はおよそ40Gt

- よって現在の二酸化炭素排出量のペースだと、400Gt/40Gt = 10年 で上限に達する

上記より、残された時間はおよそ10年しかないという計算になります。だからこそ各国は二酸化炭素排出量削減に血眼になって取り組んでいるのです。日本も2030年目標として2013年度比で「−46%」という削減目標を掲げています。

このように炭素予算の考え方から私たちに残された時間は多くないということがパリ協定前後で明らかになりました。そこで欧米の金融機関では気候変動リスク対策として、石炭資源開発や石炭火力発電への融資を禁止または制限するポリシーを公表していきました。加えて、機関投資家も石炭関連企業株式を売却していくなどの動きがありました。このような動きがおこった要因としては化石燃料、特に石炭を用いた火力発電による二酸化炭素排出量が突出して多いためです。

【2-1-09】各種電源別のライフサイクルCO₂排出量 | エネ百科|きみと未来と。

石炭を始めとした化石燃料資産は中長期的に見て気候変動リスクを生むものであるため、今後資産価値が大きく毀損する「座礁資産」であるという見方が強まりました。

二酸化炭素排出量が多い産業、事業、企業に投資するということは気候変動を自ら促進するということであり、回り回って私たちの首を締めることになるため、座礁資産のダイベストメント(株式等の売却等)が起こるのも頷けます。

このような動きも相まって投資資金が従来の化石燃料等の資源からESG関連に流れ込んでいったのではないかと考えられます。

ESG投資の加速

PRIの創設によりESG投資の動きは始まりましたが、ESG投資を浸透させるためには環境利益や社会利益を考慮した企業経営を行えば利益は増えていくという価値観を投資家に持ってもらうことが必要となります。

利益が増えるという観点では、2012年にハーバード・ビジネス・スクールのジョージ・セラファイムが発表したワーキングペーパーで社会利益や環境利益を追求する高サスティナビリティ企業は株価でもROEでも高くなる傾向にあると結論付けました。また、その後発表された2000本の研究結果をメタ分析した2015年のある論文によるとESG投資のパフォーマンスが高いとした研究が63%、低いとした研究が8%だったと発表しました。これにより、環境や社会に配慮した経営を行う企業は長期的に見て利益を上げるという認識が広まっていきました。

投資家は企業が開示している財務情報をもとに企業分析を行い投資に関する意思決定をしています。ESG投資においても同様に企業から開示される情報をもとに企業のESGへの取り組み状況や実績を評価し、それを意思決定に反映させるというプロセスを踏みます。つまり、ESG投資が浸透するためには「データ」と「重要項目の見極め」が重要になります。また、気候変動を始めとする環境的リスクは中長期的なリスクということもあってESG投資は中長期的に投資利益という考え方が根底にあります。つまり投資家にも経営者にも「中長期的な利益思考」が必要となります。

ESGデータ

ESGデータの情報開示は2000年代から動きがあり、GRI(Global Reporting Initiative)と呼ばれるNGOが企業と監査法人を交えて、サスティナビリティ報告の国際ガイドラインを策定していました。GRIはESGデータを開示するサステナビリティ報告書のフレームワークとして2000年に初版(G1)を発行し、2006年には3版(G3)を発行して全97の開示項目を示しました。

この動きを受けて、EUでは2014年に従業員500名以上の企業にESG情報を開示することを義務付ける「EU非財務情報開示指令」が成立して2016年にはEU加盟国で導入することとなりました。アメリカやイギリス、香港、シンガポール、台湾、インド、マレーシア、オーストラリア等各国も同様に情報開示ルールの整備と導入を進めていきました。

なかでもイギリスの動きは興味深く、上場企業に報告義務を課している「戦略報告書」の中で、ESGにおいて具体的な重要業績評価指標(KPI)および選定根拠と達成プロセスについて記載することが定められました。さらに「パーパス(自社の存在意義)」の記載や取締役、執行役員、従業員の性別と人数の内訳記載も義務化されました。昨今「パーパス経営」としてよく耳にする「パーパス」について10年前から記載を義務化していたということで驚きです。

日本でも近年、ESGの情報開示社数が増加傾向にあります。

データで読み解くESG情報開示の現在地 | Forbes JAPAN 公式サイト(フォーブス ジャパン)

データで読み解くESG情報開示の現在地 | Forbes JAPAN 公式サイト(フォーブス ジャパン)

重要項目の見極め

G3で開示された項目に基づいてESGデータが開示されただけでは、投資家はどの項目が企業成長に与える影響が大きいのか、開示企業はどの項目に重きを置いているのか、といったことが分かりません。そこで「マテリアリティ(重要性)」という概念のもと、企業活動において重要とされる項目が分かりやすいように図示して開示されることが推奨されました。以下は日本企業である味の素グループが公開しているマテリアリティのマップです。

味の素グループのマテリアリティ | サステナビリティ | 味の素グループ

しかし、業界業種の特性によってこのマテリアリティは異なるため、ひとまとめに企業比較することは難しいです。そこで、SASB(Sustainability Accounting Standards Board)というアメリカのNPOは、2018年にすべての企業を11の業種(セクター)と38の準業種(サブセクター)と77の産業分類に適合するようにマテリアリティを標準設計した「SASBスタンダード」というものを発表しました。

イオンモールのマテリアリティはこのSASBスタンダードを元に開示項目の重要度を評価しています。

中長期的な利益思考

企業側が中長期的な利益を追求するための仕組みも少しずつ整備されていきました。まずは上場企業による四半期利益見通しの廃止です。四半期利益見通しを公表するとなると、経営者はどうしても企業の利益を短期的に考えてしまいます。そこでアメリカでは四半期利益見通しを廃止する動きがあり、実際に四半期利益見通しを開示する企業は漸減していきました。また、EUでは四半期決算の義務化は2015年に廃止されています。ちなみに日本では2006年に上場企業の四半期決算開示が義務化されました。

他にも役員報酬とESG関連の長期KPIを連動させたり、ESGのG(Governance)の観点から取締役会で多様な観点で議論ができるようにこれまでとは異なる分野の社外取締役を置く等の動きがありました。

上記のような取り組みが世界各国で行われたことでESG投資は一般化していきました。事実としてPRIの署名機関数および運用資産は発足当初から現在まで増加し続けています。

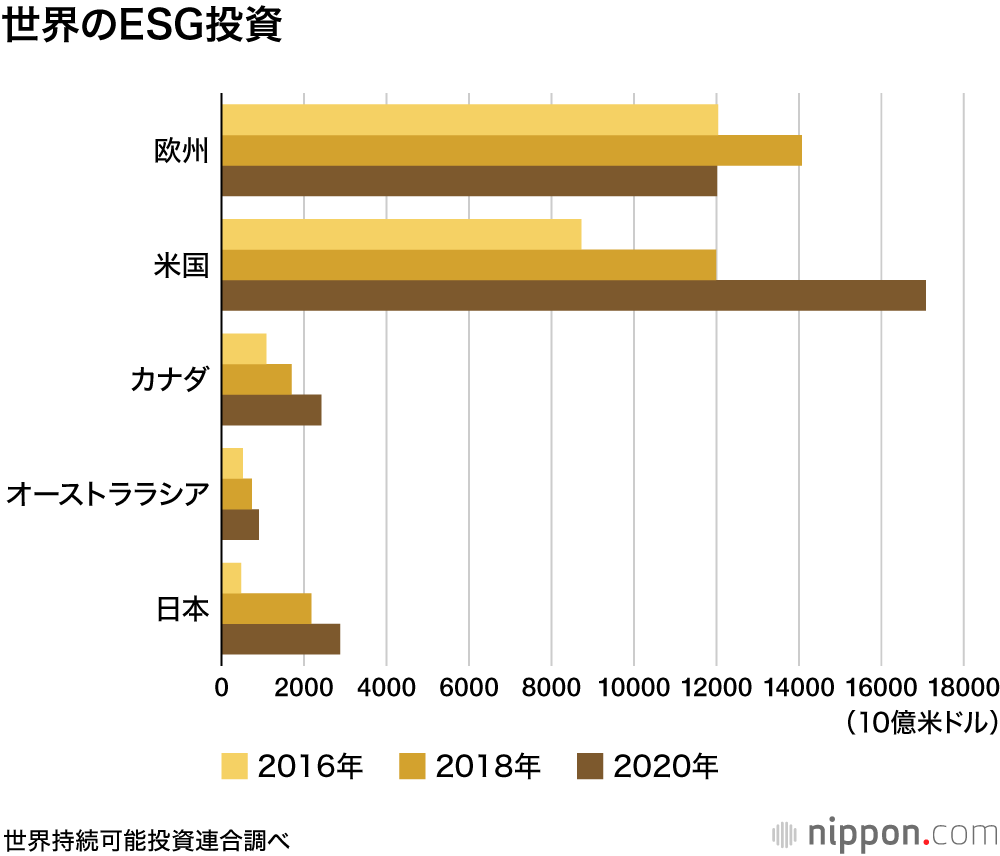

また、世界の地域別ESG投資額も増加傾向にあります。昨今よく耳にする「Sustinabiltiy(持続可能性)」や「SDGs」はこうしたESG投資の増加とともに社会に浸透していき、最近ではESGのなかでもE(Environmental)とS(Societal)の文脈でよく利用されているように感じます。

日本のESG投資、2020年は32%増の320兆円 | nippon.com

日本のESG投資、2020年は32%増の320兆円 | nippon.com

Sustainability Pillar(持続可能性の柱)とは

前章では「持続可能性の潮流」を見てきましたので、ここからいよいよ本題に入っていきます。

Sustinability Pillar は持続可能性の中でも「エネルギー消費とエネルギー効率」による環境への影響に重点を置いており、システム設計者がエネルギー使用量を削減しながらもビジネスニーズを最大限満たすために必要なアーキテクチャ設計を支援するドキュメントです。

持続可能性における責任共有モデル

AWSとその利用者が受け持つ担当範囲を明確化し、運用上の責任を共有する考え方として、AWSでは「責任共有モデル」というものがあります。

これと同様に持続可能性についても「責任共有モデル」の考え方があります。以下の表はAWSと利用者がそれぞれ負う責任範囲とその一例を示したものです

| 主体 | 責任範囲とその一例 |

|---|---|

| AWS | ①AWSが提供するインフラ(ネットワーク/サーバー/その他設備 etc)を効率的に稼働させることで高いエネルギー効率を実現し、二酸化炭素の排出量削減に努める。 ②AWSが事業運営において利用する電力をクリーンエネルギー(再生可能エネルギー)で賄うことにより、二酸化炭素の排出量削減に努める。 ③AWSがインフラを提供する際に利用する水資源を有効活用し、データセンター事業者として地域の水を正しく計画・管理する責任(ウォータースチュワードシップ)を全うする。 |

| AWS利用者 | より少ないAWSリソースで、より多くのビジネス上の利益を享受するために継続的な改善を積み重ねることで、エネルギー消費の削減およびエネルギー効率の改善に努める。 <継続的な改善例> 効率的なプログラミング言語の選択、最新のアルゴリズムの採用、最適なサイジング、不要リソースの停止/削除 etc |

以下は2015年に環境省がとりまとめた「温室効果ガス削減中長期ビジョン検討会 」の資料から抜粋した図です

上記の図より、「脱炭素(温室効果ガスの排出量ゼロ)」を実現するにあたっては3つのアプローチがあることが分かります。

- ①「エネルギー消費を抑える」

- エネルギー需要を削減したり、エネルギー効率の改善によってエネルギー消費量を削減する

- ②「エネルギー電源を変える」

- エネルギー利用において、再生可能エネルギーをはじめとする低炭素化電源に変える

- ③「エネルギーを代替(転換)する」

- 利用するエネルギーを二酸化炭素排出量が少ないものに代替する(ガソリン車→電気自動車)

Sustainability Pillar(持続可能性の柱)における責任共有モデルをこれに当てはめるならば、AWSは主に①②に責任を持ち、AWS利用者は主に①に責任を持つようなイメージです。

このようにAWS利用者には「エネルギー消費を抑える」ことが求められるわけですが、これらを怠ることで具体的にどのような環境への影響があるのでしょうか

エネルギー消費量およびエネルギー効率が環境に与える影響

「エネルギー消費とエネルギー効率」が環境にどのような影響を及ぼすのか、それは温室効果ガスによる気候変動です。

AWSリソースを利用するということは、AWSが保有するデータセンター内に設置されている機器を稼働させるということです。機器を稼働させるためには当然ですが、電源として電力を供給する必要があります。機器を稼働させると発熱するため冷却装置等、他にも必要な設備および電力が消費されます。電力を供給するということは需要を賄うために発電する必要があり、発電の過程では二酸化炭素が排出されます。

AWSでは2025年までに100%再生可能エネルギーで事業を行うというプロジェクトを進めているため、データセンター運営における再生可能エネルギーの利用割合は年々高くなっていますが、電力需要が爆発的に増えてしまうと再生可能エネルギーだけで賄うことが難しくなりますし、再生可能エネルギーで賄えない分はその他の化石燃料による発電で補う他ないため、二酸化炭素の排出は避けられません。

sustainability.aboutamazon.com

以下はデータセンターの電力使用量の推移予測を表した図になります。「Worst」「Expected」「Best」と3つの予測シナリオが描かれていますが、いずれのシナリオでも2030年には現在の電力使用量の2倍以上の電力が消費されるという予測となっています。

昨今話題となっているOpen AIのChatGPTが1時間あたり原発1基分の電力に相当する100万キロワット(1,000メガワット)以上の電力を消費すると言われていることを考えると、ChatGPTをはじめとした生成AIの開発が今後加速することで爆発的なコンピューティングリソースの需要を満たせるだけの電力が必要になることが推測できるため、これらの予測も現実味を帯びてきます。また電力需要が増えるということはそれに伴って二酸化炭素排出量が増加することになり、気候変動に悪影響を与える可能性も示唆されています。

AI Index Report 2023 – Artificial Intelligence Index

まとめ

かなり長くなりましたが、以前から疑問に思っていたSustainability Pillar(持続可能性の柱)について様々な観点から考察してみました。

データセンター事業者による省エネルギー/再生可能エネルギーの利活用、技術革新によるIT機器の省エネルギー/高効率等によって電力消費量および二酸化炭素排出量をある程度押さえることはできるかもしれませんが、データセンター利用者による電力消費量の削減努力も必要不可欠です。だからこそ、Sustainability Pillar(持続可能性の柱)に従って、AWS利用者側が持続可能性における一部の責任を引き受けて改善していく努力が求められているのだと思います。

山﨑 翔平 (Shohei Yamasaki) 記事一覧はコチラ

カスタマーサクセス部所属。2019年12月にインフラ未経験で入社し、AWSエンジニアとしてのキャリアを始める。2023 Japan AWS Ambassadors/2023-2024 Japan AWS Top Engineers